知りたい人

知りたい人「BNDってどんな債券ETFなの?」

「BNDはのベストな買い時はいつ?」

「債券ETF「BND」の分配金利回りが知りたい!」

このような悩みを解決します。

債券ETFの候補としてあがる「BNDはどんな債券ETF?」「分配金利回りは?」と気になりますよね。

BNDがあなたの目的に合っている債券ETFなのかが知りたいですよね。

私も債券ETFをポートフォリオに組み入れるときは、いろいろと調べました。

そこで今回の記事では、債券ETF「BND」がどんなETFなのかを紹介します。BNDの買い時や、同じ債券ETFの「AGG」との比較もまとめました。

BNDをポートフォリオに入れるか迷っている人は、記事を読めばBNDがあなたに合った債券ETFなのかがわかります。ぜひ最後までチェックしてくださいね。

BND(バンガード・トータル債券市場ETF)とは

| ティッカー | BND |

|---|---|

| 正式名称 | バンガード・トータル債券市場ETF |

| 運営会社 | バンガード社 |

| 指数 | バークレイズ米国総合浮動調整 インデックス |

| 投資対象 | 投資適格債 |

| 債券の償還期間 (デュレーション) | 0年~25年以上 |

| 経費率 | 0.03% |

| 変動 | 小さめ |

| 利回り※ | 3.61% |

| 分配時期 | 毎月 |

| 為替ヘッジ | なし |

| NISAで投資できるか | |

| 公式ページ | 詳細 |

BNDはバンガード社が運営している債券ETFです。投資する前に押さえておくべき以下のポイントをくわしく紹介します。

上記のポイントを知っておけば、BNDがどんな債券ETFなのかわかります!

購入する前に、順にチェックしていきましょう!

投資対象

BNDの投資対象は投資適格債です。投資適格債とは信用リスクが低い債券のことです。つまり、BNDに投資すれば、リスクの低い債券に広く投資できます。

BNDが投資している債券の信用格付け割合は以下のとおりです。

| 信用格付け | 割合 |

|---|---|

| 米国政府 | 68.40% |

| AAA | 3.30% |

| AA | 3.10% |

| A | 12.00% |

| BBBB | 13.20% |

2025年3月時点では、米国政府が発行する債券への投資割合が70%ほどでした。

米国政府の信用リスクは低いので、債券がダメになるリスクが低い!

BNDは手堅い債券に投資する債券ETFなんです。

分配金・利回り

| 利回り※ | 3.61% |

|---|---|

| 分配時期 | 毎月 |

分配金利回りは2025年3月時点で3.6%ほどで、毎月配当がもらえるETFです。分配金の利回りは、債券ETFのなかではやや低めですが、それは短期~中期の債券に投資するETFだからです。後ほど詳しく説明しますが、分配金利回りが少し低い分、株価の値動きが小さく、安定している特徴があります。

BNDは毎月分配金が出るETFで1年で12回分配金がもらえます。直近1年での分配金は以下のとおり。

| 支払月 | 分配金 |

|---|---|

| 2025年3月 | 0.219460ドル |

| 2025年2月 | 0.234799ドル |

| 2025年01月※ | 0.233378ドル |

| 2024年12月 | 0.222928ドル |

| 2024年11月 | 0.227631ドル |

| 2024年10月 | 0.220705ドル |

| 2024年9月 | 0.225518ドル |

| 2024年8月 | 0.223909ドル |

| 2024年7月 | 0.220702ドル |

| 2024年6月 | 0.218966ドル |

| 2024年5月 | 0.213811ドル |

| 2024年4月 | 0.216300ドル |

直近1年は安定して1口当たり0.2ドル前後の分配金でした。

株価チャート推移

BNDの株価の値動きは比較的小さめです。なぜかというと、投資している債券の償還期間の短いからです。

具体的にBNDが投資する債券の償還期間の割合は以下のとおり。構成銘柄の約80%が1年〜10年の債券です。

| 償還期間 | 割合 |

|---|---|

| 1年未満 | 0.40% |

| 1~5年 | 44.10% |

| 5~10年 | 35.10% |

| 10~15年 | 3.00% |

| 15~20年 | 5.80% |

| 20~25年 | 4.30% |

| 25年以上 | 7.30% |

償還期間が短いと金利の動き(利下げや利上げ)の影響を受けづらい!

なので、株価の変動も小さくなります。

満期まで20年以上の債券に投資している債券ETF「TLT」とチャートをくらべてみた結果は、以下の画像のとおりです。あきらかにBNDの方が変動が少ないとわかりますね。

BNDは償還期間が短い短期債~中期債に投資するETFなので、株価の値動きが小さいと覚えておけばOKです!

BNDのベストな買い時

BNDの買い時は利下げが起こる直前です。

金利が下がると、新しく発行される債券よりもすでに発行されている債券のほうが利息が高いので、すでに発行されている債券の価値が上がります。その結果、債券ETFの価値も上がりやすくなるのです。

ただし、BNDは米国の債券に広く投資しており、組み入れ銘柄数は11,351銘柄。投資先が幅広い分株価は比較的安定しています。なので、あまり買い時を気にせず、長く持ち続けてポートフォリオのバランスを取るのに使うのが向いていると思いますね。

BNDはキャピタルゲイン(売却益)をねらって投資するETFではありません。

あまり買い時を気にする必要はないと思います。

買い時を見極めてキャピタルゲイン目的で投資するなら、同じ債券ETFでももっと値動きが大きい「EDV」や「TMF」など、長期債ETFやレバレッジETFのほうがいいです。以下の記事でそれぞれのETFの特徴をまとめているので気になる人はぜひ読んでみてください!

【比較】BNDとAGGの違い

| ティッカー | AGG | BND |

|---|---|---|

| 正式名称 | iシェアーズ・コア 米国総合債券市場E | バンガード・トータル 債券市場ETF |

| 運営会社 | ブラックロック社 | バンガード社 |

| 指数 | ブルームバーグ・バークレイズ 米国総合インデックス | バークレイズ米国総合浮動調整 インデックス |

| 設立 | 2003年9月 | 2007年4月 |

| 投資対象 | 投資適格債 | 投資適格債 |

| 債券の償還期間 (デュレーション) | 0年~20年以上 | 0年~25年以上 |

| 経費率 | 0.03% | 0.03% |

| 変動 | 小さめ | 小さめ |

| 利回り※ | 3.71% | 3.60% |

| 分配金の支払い | 毎月 | 毎月 |

| 為替ヘッジ | なし | なし |

| NISAで投資できるか | ||

| 公式ページ | 詳細 | 詳細 |

BNDと似た債券ETFとしてブラックロック社が運営する「AGG」があります。上の表は、AGGとBNDの違いをまとめたものです。

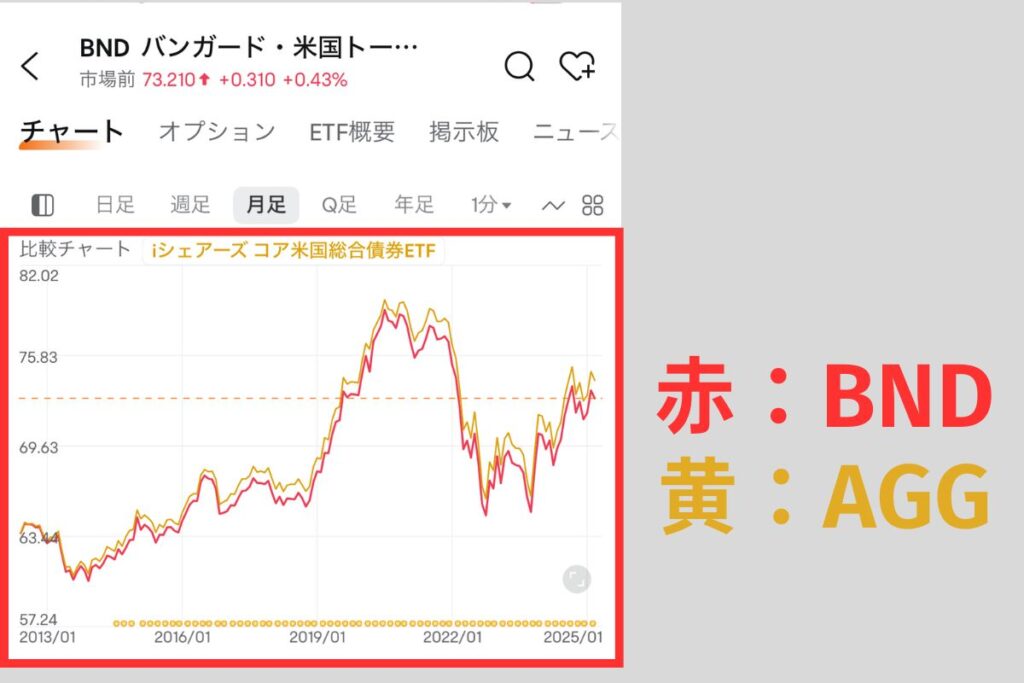

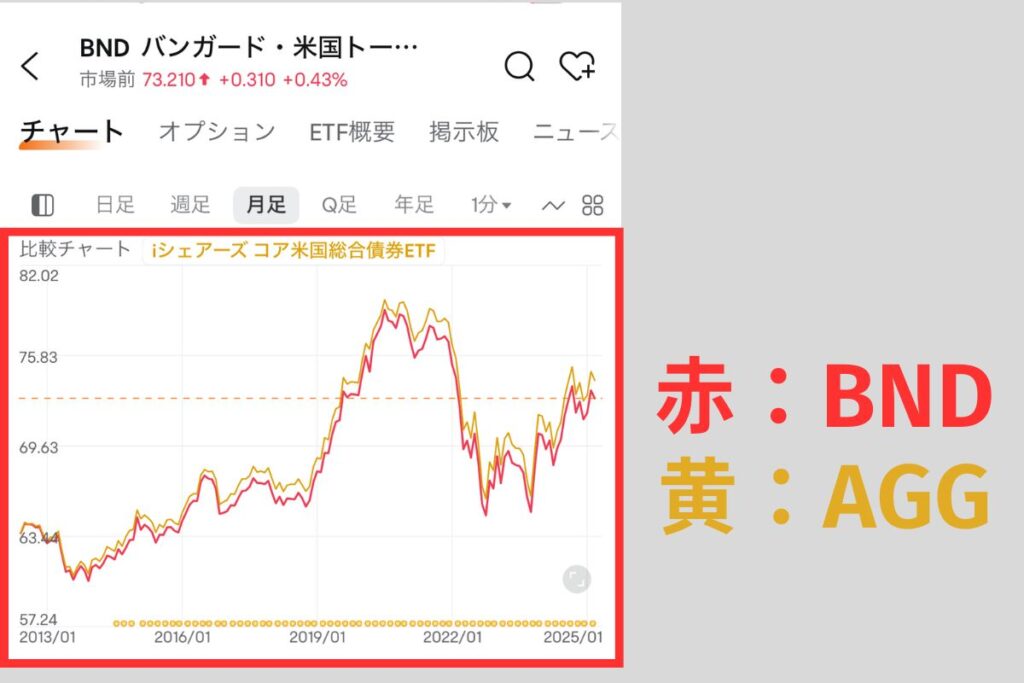

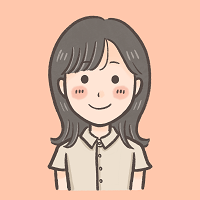

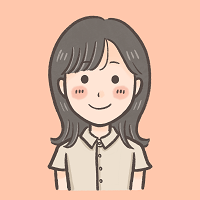

このAGGとBNDは非常に似ている債券ETFで、株価の動きもほとんど同じです。

1年分のリターンをくらべてみると、以下のとおり0.1%ほどの差でAGGのほうが高い利回りでしたが、ほとんど差はありませんでした。

| ティッカー | AGG | BND |

|---|---|---|

| 直近1年分の 分配金利回り | 3.74% | 3.65% |

ただし、AGGとBNDには買付手数料に違いがあります。

一部のネット証券ではAGGの買付手数料は無料となっています。

BNDとAGGで迷うなら、なるべくコストを下げるためにもAGGを選んだ方がいいかなと!

AGGとBNDの詳しい比較はこちらの記事「【徹底比較】債券ETF「AGG」と「BND」の違いを解説」でまとめています。気になるひとは、ぜひチェックしてくださいね。

BNDやAGGを取り扱うネット証券

| 証券会社 | AGG | BND |

|---|---|---|

| 楽天証券 | 買付手数料無料 | |

| SBI証券 | 買付手数料無料 | |

| マネックス証券 | 買付手数料無料 | |

| moomoo証券 | ||

| 松井証券 | ||

| 三菱UFJ eスマート証券 (旧:auカブコム証券) |

BNDとAGGは、主要なネット証券で取り扱っています。取り扱っているネット証券のなかで、AGGの買付手数料が無料なのは以下の3社です。

ただし、AGGもBNDもNISAには対応していません。

NISAで買えないので税金はしっかりかかると覚えておいてくださいね。

債券ETFに対するたぱぞう氏の見方

たぱぞう氏は2023年の利上げ局面で「債券ETFに投資妙味がある」と記事にしていました。

その理由は、BNDやAGGをふくめた債券ETFの株価が、10年前の水準まで下がっていたからです。

それまでは利回りの低さと為替リスクもあって、債券ETFはたぱぞう氏の投資対象にはなっていませんでした。しかし2023年は利上げ局面だったので債券ETFの株価が下落。「買い場が来ている」とたぱぞう氏は判断していました。

ただ、たぱぞう氏が購入したのはBNDやAGGではなく「EDV」でした。EDVは比較的変動の大きい債券ETFなので、キャピタルゲインねらいで投資したようです。

債券ETFに何を求めるかは、考え方の違いです。

あなたにあった債券ETFを選んでくださいね。

まとめ

BNDがどんな債券ETFなのかをまとめました。

比較的株価の値動きが安定しているので、長期的に持ち続けるタイプの債券ETFだとわかったのではないでしょうか。

最後に今回の記事の内容をおさらいします。

- BNDの投資先は償還期間が短めで変動が小さい

- BNDは長期投資向きなのであまり買い時を気にしなくてもいい

- 買付手数料が無料のネット証券があるのでAGGのほうがいい

BNDは安定を求めるひとに向いている債券ETF!

ただ同じ債券ETFの「AGG」なら楽天・SBI・マネックス証券で買付手数料無料で買えます。

コスト面を見ると、AGGのほうがおすすめかなと思いますね!

ということで、今回の記事は以上です。

最後までご覧いただきありがとうございました。