知りたい人

知りたい人「AGGってどんな債券ETFなの?」

「AGGのベストな買い時が知りたい!」

「AGGの分配金の利回りが知りたい!」

このような悩みを解決します。

債券ETFをポートフォリオに入れようと思うとAGGが候補にあがりますが、「AGGってどんなETFなんだろう?特徴は?」と気になりますよね。

AGGを含め、債券ETFを調べても、投資すべきか判断が難しい・・!

私も債券ETFをポートフォリオに入れる際、いろいろと悩みました。

そこで今回の記事では、AGGがどんな債券ETFなのかだけでなく、同じ債券ETFのBNDとも比較して投資すべきかどうかも解説します。AGGの買い時も考察してまとめました。

記事を読めば、あなたがAGGを買うべきかどうかがわかります。ぜひ最後までチェックしてくださいね。

AGG(iシェアーズ・コア 米国総合債券市場ETF)とは

| ティッカー | AGG |

|---|---|

| 正式名称 | iシェアーズ・コア 米国総合債券市場E |

| 運営会社 | ブラックロック社 |

| 指数 | ブルームバーグ・バークレイズ 米国総合インデックス |

| 投資対象 | 投資適格債 |

| 債券の償還期間 (デュレーション) | 0年~20年以上 |

| 経費率 | 0.03% |

| 変動 | 小さめ |

| 利回り※ | 3.70% |

| 分配時期 | 毎月 |

| 為替ヘッジ | なし |

| NISAで投資できるか | |

| 公式ページ | 詳細 |

AGGはブラックロック社が運営する米国債券ETFです。投資する前に知っておきたい以下のポイントをくわしく紹介します。

上のポイントを知っておけば、AGGがどんな債券ETFなのかわかります!

買う前にチェックして、投資するかの判断材料にしてくださいね。

投資対象

AGGは投資適格債に投資しています。投資適格債とは一言でいうと、信用力の高い債券のことです。

AGGが投資している債券の信用格付割合は以下の通りです。

| 信用格付け | 割合 |

|---|---|

| AAA | 2.72% |

| AA | 72.51% |

| A | 11.75% |

| BBB | 12.50% |

| キャッシュ、 デリバティブ等 | 0.53% |

2025年3月時点ではAA「信用力が高く、信用リスクは極めて低い」の債券の割合が70%程度を占めていて、格付けA以上で約85%の割合です。

つまり、AGGは返済能力がある発行元の債券に投資しているわけです!

いきなり債券がダメになってしまうリスクは低く、安心感があります。

分配金・利回り

| 利回り※ | 3.70% |

|---|---|

| 分配時期 | 毎月 |

AGGの利回りは2025年3月時点で3.70%、分配金の支払いは毎月あります。もっているETFの口数に応じて、毎月分配金がもらえます。

過去1年間の分配金履歴を調べたところ、以下の通りでした。

| 支払月 | 分配金 |

|---|---|

| 2025年3月 | 0.304188ドル |

| 2025年2月 | 0.322301ドル |

| 2025年01月※ | 0.316274ドル |

| 2024年12月 | 0.311533ドル |

| 2024年11月 | 0.310262ドル |

| 2024年10月 | 0.307328ドル |

| 2024年9月 | 0.311936ドル |

| 2024年8月 | 0.303750ドル |

| 2024年7月 | 0.300883ドル |

| 2024年6月 | 0.301803ドル |

| 2024年5月 | 0.294781ドル |

| 2024年4月 | 0.290239ドル |

1口あたり0.3ドルほどで安定してますね。

株価チャート

AGGの株価変動は小さめです。その理由は、投資している債券の償還期間の長さが短いからです。

AGGが投資している債券の償還期間は以下のとおり。

| 償還期間 | 割合 |

|---|---|

| 1年未満 | 1.32% |

| 1~5年 | 42.11% |

| 5~10年 | 37.95% |

| 10~15年 | 2.22% |

| 15~20年 | 5.39% |

| 20年以上 | 10.46% |

| キャッシュ、 デリバティブ等 | 0.56% |

AGGの投資先は、満期まで1年〜10年の債券が80%を占めています。1年~10年は債券のなかでは短い部類に入るので、利上げや利下げの影響を受けにくく、株価が安定しているんです。

たとえば長期債ETFの「TLT」とチャートを比べてみると、下の比較のとおり違いがはっきりとわかります。

TLTは投資先の90%が満期まで20年以上ある長期債ETF。そんなTLTにくらべると、AGGの株価チャートの値動きは少ないとわかります。

AGGは償還期間が短い分、チャートの変動が穏やかです。

そのため、安定的なポートフォリオを組みたいひとに向いています。

AGGのベストな買い時は?

AGGのベストな買い時は、利下げが起こりそうなときです。

利下げが起こると、新しく発行される債券よりもすでに発行されている債券の価値が上がります。そのため、債券ETFの価値も上がりやすいのです。

ただし、AGGは幅広い債券に投資しているため、比較的株価が安定しています。

売却益をねらうというより、長く持ち続けるタイプのETFです。なので、あまり買い時を気にする必要はないと思いますね!

買い時を見極めて大きなキャピタルゲインをねらいたいなら、もっと変動の大きい債券ETFのほうがいいです。

たとえば「EDV」や「TMF」などの債券ETFがありますよ!

【比較】AGGとBNDの違い

| ティッカー | AGG | BND |

|---|---|---|

| 正式名称 | iシェアーズ・コア 米国総合債券市場E | バンガード・トータル 債券市場ETF |

| 運営会社 | ブラックロック社 | バンガード社 |

| 指数 | ブルームバーグ・バークレイズ 米国総合インデックス | バークレイズ米国総合浮動調整インデックス |

| 設立 | 2003年9月 | 2007年4月 |

| 投資対象 | 投資適格債 | 投資適格債 |

| 債券の償還期間 (デュレーション) | 0年~20年以上 | 0年~25年以上 |

| 経費率 | 0.03% | 0.03% |

| 変動 | 小さめ | 小さめ |

| 利回り※ | 3.71% | 3.60% |

| 分配金の支払い | 毎月 | 毎月 |

| 為替ヘッジ | なし | なし |

| NISAで投資できるか | ||

| 公式ページ | 詳細 | 詳細 |

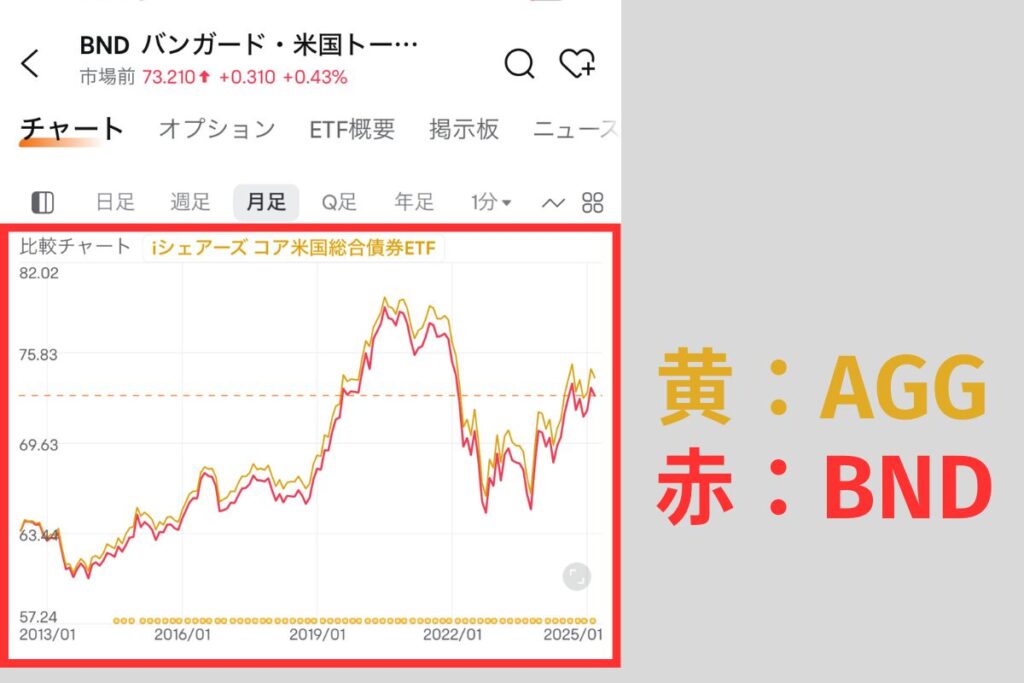

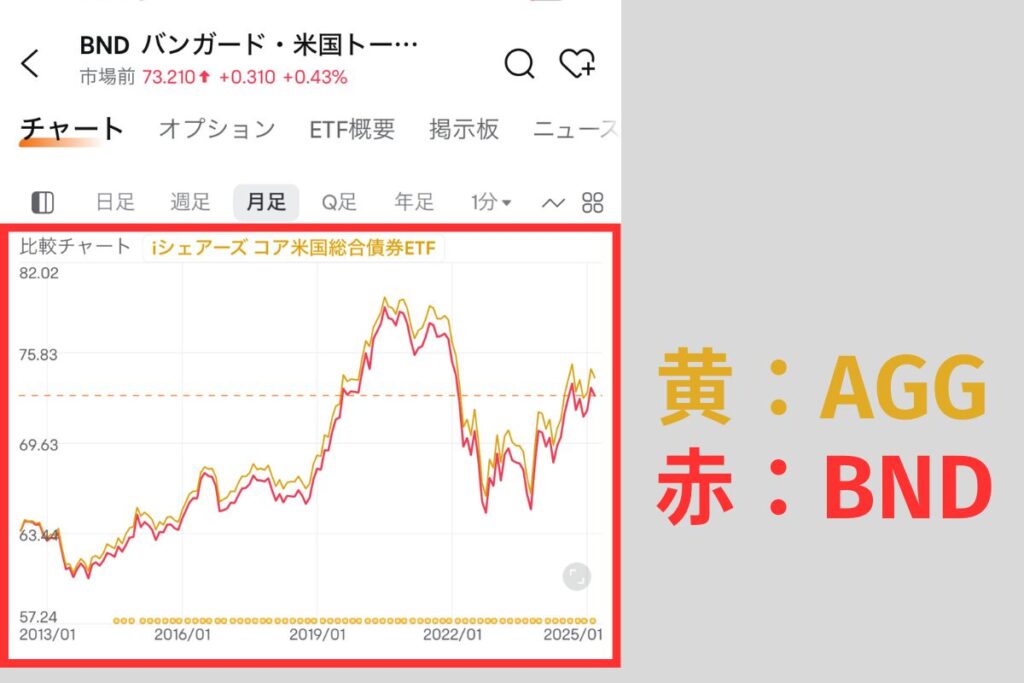

AGGと似た債券ETFとしてバンガード社が運営する「BND」があります。AGGとBNDの比較は上の表のとおり。経費率や債券の償還期間、株価のパフォーマンスもほぼ同じです。

トータルリターンを比べると以下のとおりで、ここ3年くらいは0.03%~0.04%くらいの差です。そのため、AGGとBNDのどちらを選んでもリターンに大差はありませんね。

| トータルリターン | AGG | BND |

|---|---|---|

| 3ヶ月 | 2.39% | 2.36% |

| 1年 | 4.68% | 4.72% |

| 3年 | 0.68% | 0.71% |

※2025年3月時点

AGGは、一部のネット証券で買付手数料無料で購入できる点がBNDとの大きな違いです(2025年3月現在)。そのため手数料を抑える意味では、AGGのほうがいいわけです。

AGGとBNDの株価の値動きや分配金利回りもほぼ同じ。

私なら買付手数料が無料のAGGを選びますね。

AGGとBNDの比較は記事「【徹底比較】債券ETF「AGG」と「BND」の違いを解説」でくわしく解説しています。BNDと比較してから決めたいひとは、ぜひこちらもチェックしてください。

【手数料無料】AGGは楽天証券で取り扱いあり

AGGは楽天証券で取り扱っています。楽天証券をはじめとする大手ネット証券での取り扱い状況は以下のとおりです。

| 証券会社 | AGG | BND |

|---|---|---|

| 楽天証券 | 買付手数料無料 | |

| SBI証券 | 買付手数料無料 | |

| マネックス証券 | 買付手数料無料 | |

| moomoo証券 | ||

| 松井証券 | ||

| 三菱UFJ eスマート証券 (旧:auカブコム証券) |

楽天証券・SBI証券・マネックス証券の3社だと買付手数料無料でAGGが買えます。

ただ、調べてみたところAGGはNISA枠には対応していませんでした。

分配金や売却益には税金がかかると覚えておいてくださいね。

まとめ

AGGとはどんな債券ETFなのか紹介しました。

償還期間の短めな債券に投資しているので比較的株価の変動が小さく、長く持ち続けられる債券ETFだとわかったのではないでしょうか。

最後に今回の記事の内容をおさらいします。

- AGGの投資先は償還期間短めで信用リスクが低いので安定的

- AGGは持ち続けるETFなので買い時を見極める必要はあまりない

- 「BND」と「AGG」は似た特徴を持つ債券ETF

- AGGは一部のネット証券で買付手数料が無料

AGGはポートフォリオのバランスを取って安定させたい人にぴったりです。

購入する時は買付手数料が無料のネット証券を使いましょう!

ということで、今回の記事は以上です。

最後までご覧いただきありがとうございました。